税制メリット

個人型確定拠出年金には3つの税制優遇措置があります!

ポイント1

掛金が全額所得控除!

iDeCoで積み立てるだけでお得!!所得税と住民税が軽減されます。

例えばAさんの場合

- 40歳

- 自営業(年収700万)

- 既婚・共働き

- 子供2人

- 所得税率20%・住民税率10%

毎月6.8万円ずつ拠出した場合の軽減効果(概算)

- 1年あたりの所得税・住民税の軽減効果・・・・24.48万円

- 60歳まで20年間継続の場合の軽減効果・・・・489.6万円

例えばBさんの場合

- 30歳

- 会社員(年収500万)

- 既婚・共働き

- 子供なし

- 所得税率10%・住民税率10%

毎月2万円ずつ拠出した場合の軽減効果(概算)

- 1年あたりの所得税・住民税の軽減効果・・・・4.8万円

- 60歳まで30年間継続の場合の軽減効果・・・・144万円

- ※所得税率は課税所得によって異なります。住民税率は一律10%としています。

- ※掛金を一定とした場合の試算です。

- ※復興特別所得税は考慮していません。

- ※拠出限度額は年単位で管理されます。

ポイント2

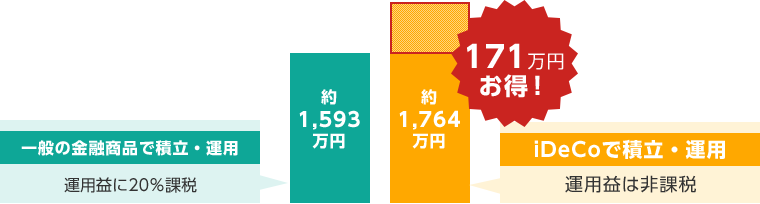

運用益は非課税

一般の金融商品は、利息などに税金(源泉分離課税20%)がかかりますが、確定拠出年金制度では、運用益は非課税です。税金で差引かれるはずの金額も運用に回せますので、複利効果は絶大です。

- ※復興特別所得税は考慮していません。

- ※特別法人税は課税凍結中です。

運用益非課税の効果

- (例)毎月3万円を30年間積み立て、年率3%で運用した場合

- ※年初に1年分を拠出した前提で試算。

- ※各種手数料は考慮していません。

ポイント3

受け取る時にも税制優遇!

個人型確定拠出年金は、年金として受け取ることも、一時金として受け取ることも可能です。受け取り方で税金の扱いは異なりますが、どちらの場合でも優遇措置が受けられます。

年金として受け取る場合

他の公的年金と合算して「公的年金等控除」が受けられます。

一時金として受け取る場合

退職金などと合算して「退職所得控除」が受けられます。

野村確定拠出年金ダイヤル

0120-999-401

平日 9:00~20:00

土 9:00~17:00

(日・祝日・年末年始を除く)

※利用の際には、電話番号をお間違えの無いようご注意ください。